|

|

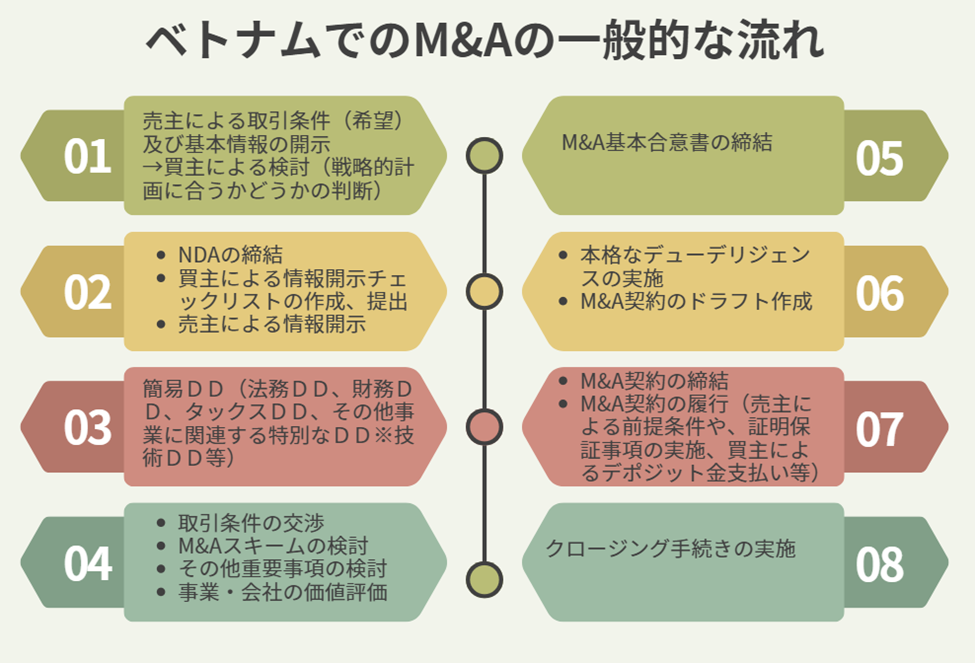

01 - M&Aの全体の流れ |

|

|

02 - ステップ1:売主による取引条件(希望)及び基本情報の開示 |

2 - 1 |

開示必要情報 |

買主によるM&Aの検討のために、まず売主から、取引条件(希望)や基本的な情報を開示する必要があります。基本的に、以下の項目が含まれます。

① 会社・事業の概要

② 決算書3期分(税務申告用ではなく実態ベース※ベトナムでは会計上の二重帳簿があるからです。)

③ 希望売却金額

④ 希望売却持分割合

⑤ 希望する取引のスキーム

⑥ その他の重要な条件

2 - 2 |

注意事項 |

- 売主によっては、顔合わせをしないと情報公開を行わない場合もあります(特に国際的なM&Aの経験がない売主)。その関係で、M&Aの仲介者は、うまく調整する必要があります。

- 売主から開示する取引条件(希望)については、事業・会社の権限者による判断や決定事項かどうかを確認する必要があります。権限者の判断ではない場合も見受けられます(例えば、会社の経営者の提案にすぎない場合や、出資者(株主)の一部の判断である場合もあります)。そういう場合には、買主が真摯に検討しても、本格的に取引条件の交渉を行う段階になって、また別の条件が提示される可能性があり、最終的にM&Aの中止に至る場合もあります。

|

|

03 - ステップ2:NDAの締結、売主による情報開示 |

※NDAとは、Non-Disclosure Agreementの略で、秘密保持契約を意味します。

3 - 1 |

NDAの必要な項目 |

通常のM&A案件に使用するNDAは、以下の項目で構成されます。

· 定義(特に機密情報の定義)

· 機密情報の取扱いについて

· 秘密情報の使用目的の限定

· 保存・返還義務

· 責任制限

· その他一般条項

3 - 2 |

注意事項 |

· ベトナム人・ベトナム企業を相手に交渉する場合、たとえ秘密保持契約を結んでいたとしても、相手方による秘密保持の厳守はあまり期待できない場合もあります。M&A交渉中の買主の名前や交渉条件について虚偽の情報を伝えて、他の買主候補者にアピールしたり早期の決定を催促したりするケースが多く見られます。そのため、そのような行為についてもNDA上の禁止事項として入れ込むことが望ましいです。

· また、ベトナム側は、自分たちに有利なように契約交渉を進めるため、メディアにリークしたり、自分たちの主張を既成事実化して交渉を押し切ろうとすることもありますので、そういった問題への対策の検討が必要です。

3 - 3 |

売主による情報開示 |

M&Aの対象(資産の譲渡か、株式・持分の譲渡か)によって、必要開示資料のリストに影響します。また、次のステップでのDD範囲に応じて、開示すべき書類が異なります。

“例”

不動産プロジェクト、又は会社の不動産関係項目の開示資料一覧表(一般的なケース)

|

不動産に関連する資料 |

|

|

【不動産投資プロジェクトについて】 |

|

| 1 |

不動産プロジェクトの投資方針決定書、投資登録証明書IRC(新規発行版、更新版) |

| 2 |

不動産プロジェクトを取得するための経緯に関する書類、その他管轄機関に提出した申請書類、公的機関とのやり取り文書、会議の議事録など |

|

【土地使用権について】 |

|

| 3 |

土地使用ニーズの承認決定書 |

| 4 |

土地使用権の回収に関する各種書面 |

| 5 |

土地使用権のリース(割り当て)に関する決定文書、賃貸契約 |

|

6 |

(投資プロジェクト兼)土地使用権の譲渡契約(ある場合) |

| 7 |

土地使用権証明書(レッドブック) |

|

【土地上の不動産について】 |

|

| 8 |

物件の尺度1/500の詳細企画の承認決定書 |

| 9 |

物件設計の承認決定書 |

| 10 |

環境影響評価報告書の承認書(あれば) |

| 11 |

消防設計の承認書(あれば) |

| 12 |

建設ライセンス |

| 13 |

建設完了に関する各種書類、当局による物件使用前確認文書 |

|

14 |

消防検収の確認文書 |

| 15 |

建設物の所有権証明書(あれば) |

|

【その他】 |

|

| 16 |

抵当権設定、その他の担保設定に関する書類 |

|

17 |

不動産価値評価に関する書類 |

|

18 |

不動産の保険に関する契約、保証書等 |

|

|

04 - ステップ3:簡易DD |

※DD(Due Diligence)は、デューデリジェンス(買収監査)を意味ます。

4 - 1 |

簡易DD(法務DD)の目的 |

本格的なDDを行うためには、長期間と多額のコストの負担が発生します。そのために、M&Aを進めるかどうか判断するための重要な項目に絞って、簡易DDを行うことを推薦します。その後、売主による表明保証事項の確認や、買収後の運営状況の把握のために、本格的なDDを行うという流れで進めた方が効率的です。

簡易DDの目的は、以下の通りです。

① 取引進行の判断

重要項目を精査することにより、次のステップに進めるべきかどうかを判断することができます。外国投資家(又は外資企業)でも、対象となるM&A取引を行うことができるかどうか(外資規制関係)、重大なコンプライアンス違反があるかどうか、を確認し、それに基づき、取引進行を判断します。

② 取引条件の交渉材料

得た情報から、取引条件の交渉材料として活用することができます。M&A対象に問題が見つかった場合は、その問題を反映した形で取引の価格、表明保証事項の設定、その他の条件を調整することができます。

③ 適切な取引スキーム・ビジネススキームの検討

簡易DDの結果によって、実施可能なM&A取引のスキームや今後のビジネススキームを確定することができます。M&A取引のスキームを絞ることができるなら、次の交渉時間の短縮や、それに関連する事項の整理を迅速に行うことができます(様々な取引のスキームを想定しながら検討する必要がありません)。

4 - 2 |

簡易DD(法務DD)の精査範囲 |

M&Aの対象(資産の譲渡か、株式・持分の譲渡か)によって、精査範囲が異なりますので、個別案件での判断が必要です。

|

|

05 - ステップ4&5:基本条件の交渉、M&A基本合意書の締結 |

M&Aの基本合意書(LOI:Letter of IntentまたはMoU:Memorandum of Understanding)は、M&A交渉における初期段階で、当事者間の基本的な意思表示を確認するための約束文書です。この合意書には、拘束力のある部分と拘束力のない部分が混在しているのが一般的で、今後の詳細な交渉やデューデリジェンスの方向性を定める役割を果たします。以下に、基本合意書に含めるべき主要な項目となります。

① M&Aの対象(資産か、株式・持分か)

② M&A取引のスキーム

③ 取引金額および支払条件

④ 排他的交渉権

⑤ 表明保証(もっとも重要)

⑥ 譲渡契約締結の前提条件、取引完了条件(もっとも重要)

⑦ 法的な拘束力

⑧ 費用分担(譲渡契約を締結する場合と、譲渡契約を締結しない場合)

⑨ その他一般条項

|

|

06 - ステップ6:本格なデューデリジェンスの実施、M&A契約のドラフト作成 |

ステップ5で合意した基本合意書に基づき、売主による表明保証の正確さの確認、買収後の事業・企業の運営状況をしっかり把握するために本格的なDDを行う必要があります。本格的なDDの結果、譲渡契約(株式売買契約(SPA)または資産売買契約(APA))の作成・締結に進めるか、M&A取引を中止する(売主による証明保証の不正確、前提条件の実施不能等)かという二つのパターンがあります。M&A取引を中止する場合には、買主から売主に損害賠償を請求する流れに進行することができます。

|

|

07 - ステップ7:売買契約の締結、履行 |

M&A取引の譲渡契約は、簡易なものではありません。譲渡後の売主に対する拘束等を含めて、法的な専門性のある条項を設ける必要があります。また、本格的なDDの結果を踏まえて、譲渡契約に反映する必要があります。そのために、自社の法務部の方か、外部の弁護士のアドバイスを受けながら進めていく必要があります。

|

|

08 - ステップ8:クロージング手続の実施 |

M&Aの対象(資産の譲渡か、会社の譲渡か)や適用するスキームによって、必要なクロージング手続が異なりますので、個別案件ごとの検討が必要です。